Auch die Gothaer Lebensversicherung AG bietet befristet bis 31.08.2014 die sogenannte „Turboaktion“ an. Dabei handelt es sich um die Möglichkeit eine Berufsunfähigkeitsversicherung (BU) mit einfacheren Gesundheitsfragen also sonst bei der Gothaer üblich abzuschließen. Somit reiht sich die Gothaer unter die Reihe derjenigen Berufsunfähigkeitsversicherungen, die eine Aktionsantrag mit vereinfachten Gesundheitsfragen anbieten.

Wie sehen die Gesundheitsfragen der „Turboaktion“ der Gothaer genau aus?

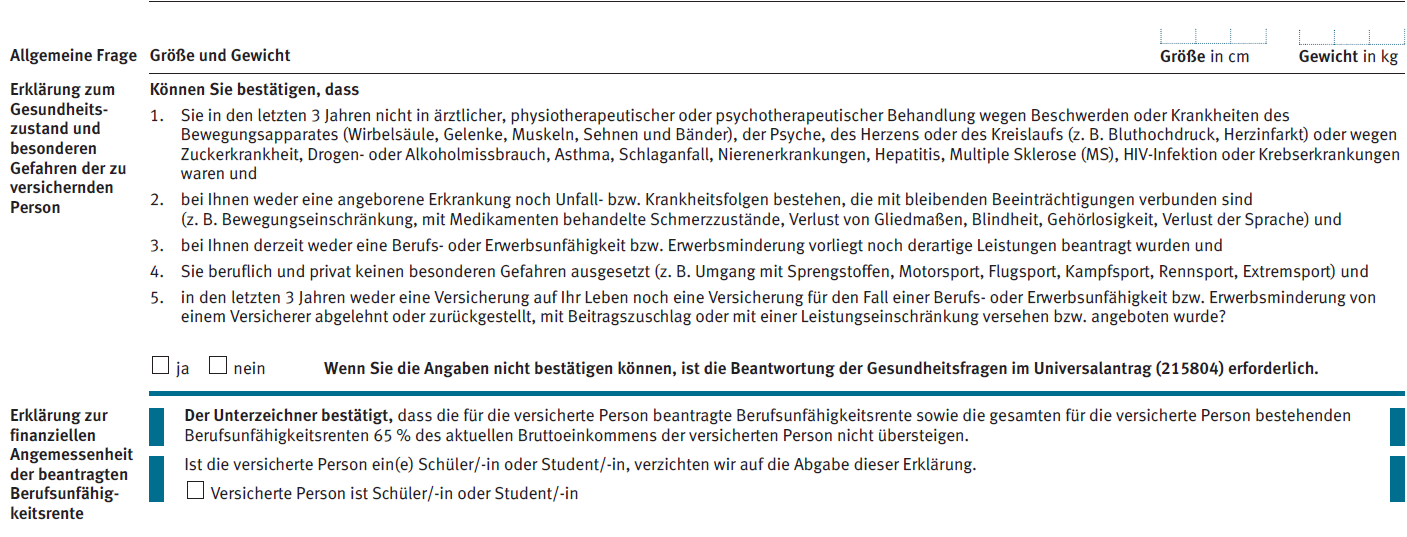

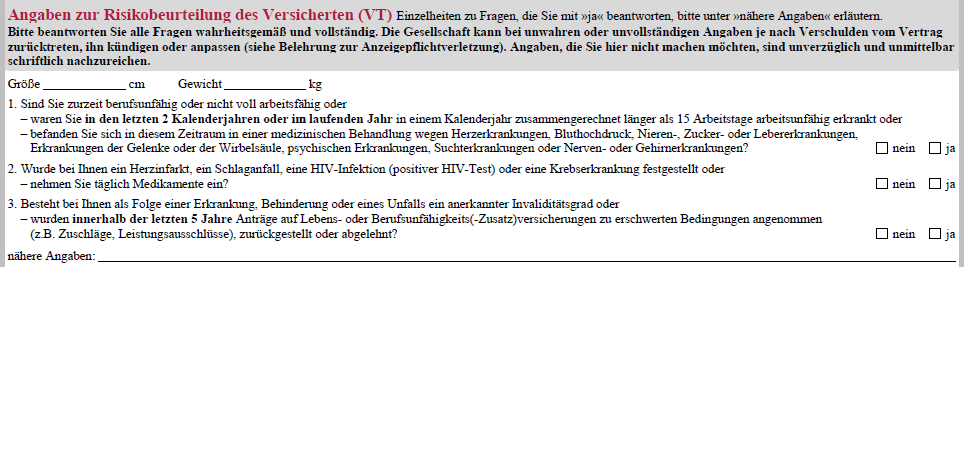

Im Aktionsantrag wird neben der Körpergröße und dem Gewicht u.a. noch folgendes abgefragt (Zitat aus Antrag Turboaktion 2014 der Gothaer – gültig bis 31.08.2014 – Drucknummer 215877-03.2014):

„Können Sie bestätigen, dass

1. Sie in den letzten 3 Jahren nicht in ärztlicher, physiotherapeutischer oder psychotherapeutischer Behandlung wegen Beschwerden oder Krankheiten des Bewegungsapparates (Wirbelsäule, Gelenke, Muskeln, Sehnen und Bänder), der Psyche, des Herzens oder des Kreislaufs (z.B. Bluthochdruck, Herzinfarkt) oder wegen Zuckerkrankheit, Drogen- oder Alkoholmissbrauch, Asthma, Schlaganfall, Nierenerkrankungen, Hepatitis, Multiple Sklerose (MS), HIV-Infektion oder Krebserkrankungen waren und

2. bei Ihnen weder eine angeborene Erkrankung noch Unfall- bzw. Krankheitsfolgen bestehen, die mit bleibenden Beeintrachtigungen verbunden sind (z. B. Bewegungseinschränkung, mit Medikamenten behandelte Schmerzzustände, Verlust von Gliedmaßen, Blindheit, Gehörlosigkeit, Verlust der Sprache) und

3. bei Ihnen derzeit weder eine Berufs- oder Erwerbsunfähigkeit bzw. Erwerbsminderung vorliegt noch derartige Leistungen beantragt wurden und

4. Sie beruflich und privat keinen besonderen Gefahren ausgesetzt (z. B. Umgang mit Sprengstoffen, Motorsport, Flugsport, Kampfsport, Rennsport, Extremsport) und

5. in den letzten 3 Jahren weder eine Versicherung auf Ihr Leben noch eine Versicherung für den Fall einer Berufs- oder Erwerbsunfähigkeit bzw. Erwerbsminderung von einem Versicherer abgelehnt oder zurückgestellt, mit Beitragszuschlag oder mit einer Leistungseinschränkung versehen bzw. angeboten wurde?“ Zitat Ende.

Kann man diese Fragen nicht bestätigen, so ist die Beantwortung eines umfangreicheren Antrags erforderlich. Auch wenn die Gothaer hier weniger Fragen als sonst beim Unternehmen üblich stellt, heißt dass noch lange nicht, dass diese auch immer für jedermanns Ausgangssituation leicht zu beantworten sind. Ich persönlich finde beispielsweise die offen formulierte Frage zu den „besonderen Gefahren“ hätte man wie bei anderen BU-Aktionen anderer Anbieter auch weglassen können.

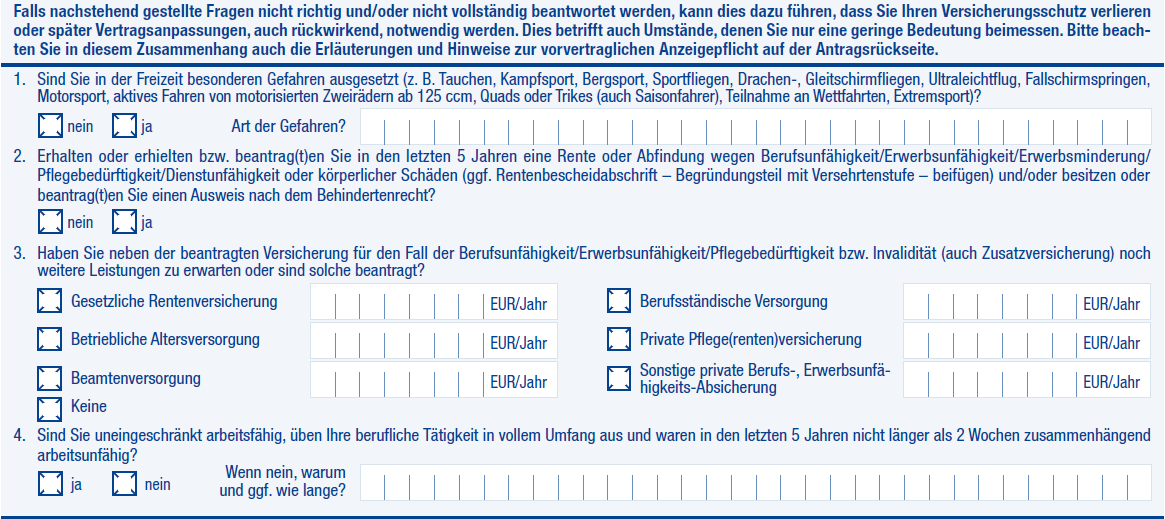

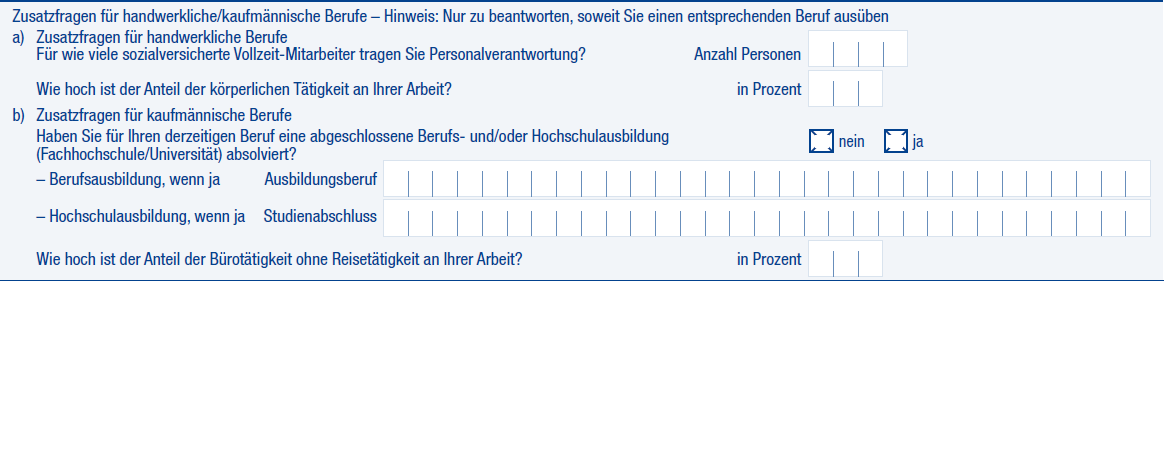

Außerdem werden beim Antrag zur Turboaktion 2014 noch weitere Fragen zur beruflichen Tätigkeit gestellt, und die Gothaer möchte zusätzlich noch folgendes wissen, Zitat:

„Der Unterzeichner bestätigt, dass die für die versicherte Person beantragte Berufsunfähigkeitsrente sowie die gesamten für die versicherte Person bestehenden Berufsunfähigkeitsrenten 65% des aktuellen Bruttoeinkommens der versicherten Person nicht übersteigen. (…)“

Ist die versicherte Person ein Schüler oder Student verzichtet die Gothaer aber auf die Abgabe dieser Erklärung. Hier wird also bei Antragsstellung eine sogenannte Angemessenheitsprüfung durchgeführt. Liegt man mit der gewünschten Absicherung über dem Grenzwert, so könnte es passieren, dass die Gothaer den Antrag ablehnt, oder u.U. eine geringe BU-Rente als angemessen vorschlägt…Einige andere BU-Anbieter haben hier teilweise höhere Grenzen hinterlegt.

Weitere Rahmenbedingungen der BU-Turboaktion

(keine abschließende Aufzählung):

- Anzahl der Verträge: Maximal 1 Vertrag pro Person und Produkt

- Summenbegrenzungen: Maximal € 1.000,- garantierte monatliche BU-Rente bzw. BU-Rente inklusive Sofortbonus von € 1.000,-

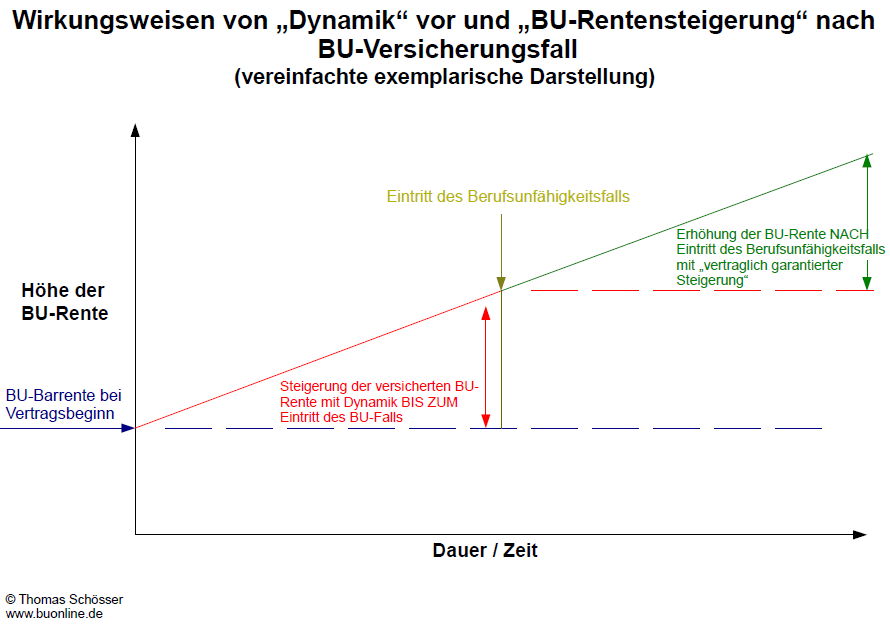

- Maximale Beitragsdynamik 3% jährlich beziehungsweise 5% alle 2 Jahre

- Maximale Leistungsdynamik 3% jährlich

- Keine Erhöhungsoptionen möglich

Fazit:

Ich finde gut, dass immer mehr Berufsunfähigkeitsversicherer zumindest für gewisse Aktionszeiträume dazu übergehen einfachere Antragsfragen als sonst üblich zu verwenden. Wer weiß, vielleicht werden dadurch in Zukunft Antragsfragen für Berufsunfähigkeitsversicherungen generell transparenter und für die Versicherungsnehmer leichter zu beantworten? Ich zumindest hoffe das, wenn man bedenkt das laut einer Studie vom Analysehaus Franke und Bornberg GmbH ca. 30% der Leistungsablehnungen im BU-Bereich auf das Thema unrichtiger Angaben bei Antragsstellung des Vertrags zurückzuführen sind.

Dennoch muss stets immer im individuellen Beratungsprozess ausfindig gemacht werden, ob überhaupt ein BU-Aktionsangebot eines Versicherers für den jeweiligen Versicherungskunden passt, oder ob nicht doch ein anderer, für den Kunden passenderer, besserer Weg denkbar ist.

Mehr zum Thema BU:

Allgemeine Informationen zur Berufsunfähigkeitsversicherung

5 wichtige Dinge die beim Abschluss einer BU unbedingt beachtet werden müssen

Erläuterung zur Leistungsdynamik und Beitragsdynamik in der BU