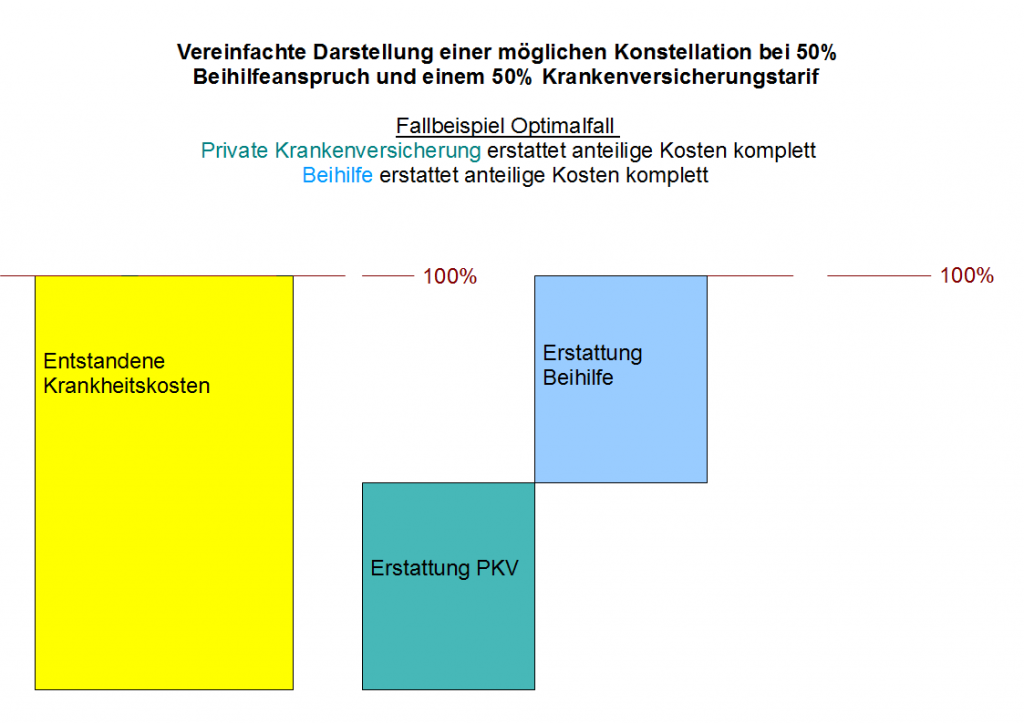

Viele Menschen wünschen sich eine Berufsunfähigkeitsversicherung (BUV). Schließlich kann diese häufig mitunter einen wichtigen Teil zur finanziellen Absicherung der Arbeitskraft darstellen.

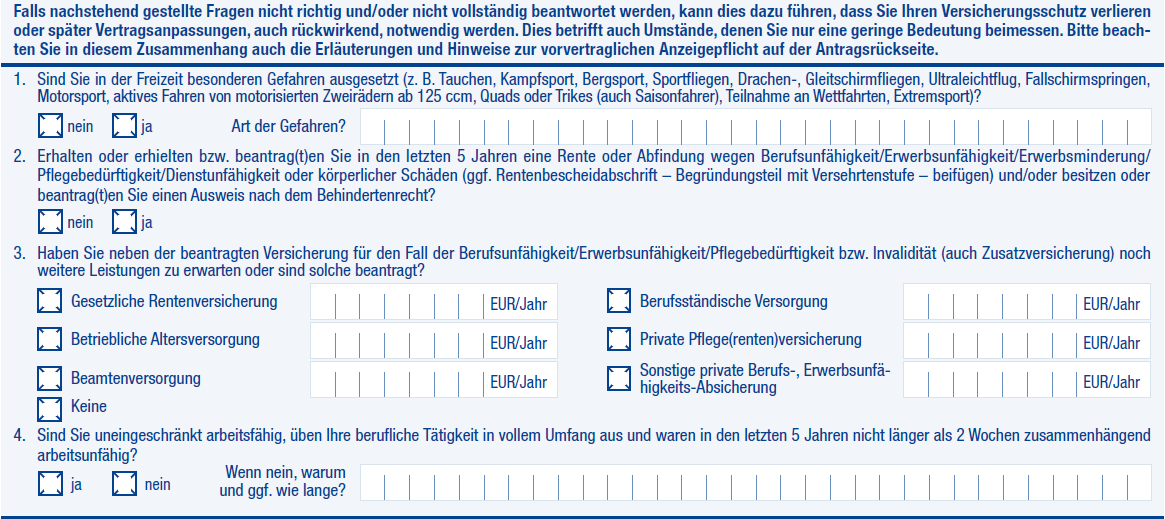

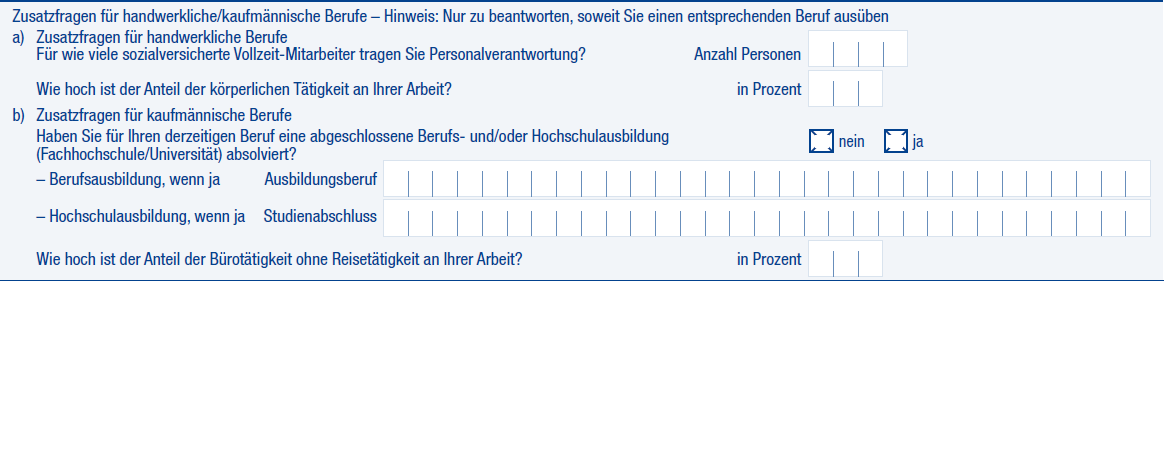

Schade nur, dass nicht jeder diesen wichtigen BU-Versicherungsschutz abschließen kann. Für einige Verbraucher / Interessenten scheitert der Vertragsabschluss einer Berufsunfähigkeitsversicherung schon an den Gesundheitsfragen im Antrag des Versicherers. Nicht selten sind diese Fragen in den Anträgen sehr umfassend, teilweise mit langen oder sogar unbefristeten Abfragezeiträumen versehen, und daher teilweise schwer zu beantworten.

Was muss den der Kunde / Antragssteller einer BUV alles an Fragen beantworten?

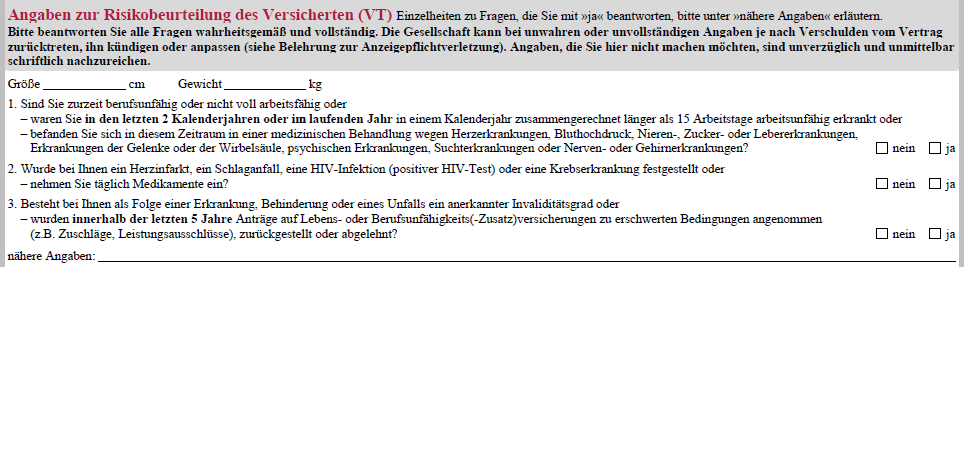

Dazu ein kleiner, aber wichtiger Blick ins Versicherungsvertragsgesetz (VVG). Auszug aus dem VVG Stand 20.03.2014, Zitat:

㤠19 Anzeigepflicht

(1) Der Versicherungsnehmer hat bis zur Abgabe seiner Vertragserklärung die ihm bekannten Gefahrumstände, die für den Entschluss des Versicherers, den Vertrag mit dem vereinbarten Inhalt zu schließen, erheblich sind und nach denen der Versicherer in Textform gefragt hat, dem Versicherer anzuzeigen. Stellt der Versicherer nach der Vertragserklärung des Versicherungsnehmers, aber vor Vertragsannahme Fragen im Sinn des Satzes 1, ist der Versicherungsnehmer auch insoweit zur Anzeige verpflichtet. (…)“ Zitat Ende.

Da jeder Versicherer hier seine eigene Suppe kocht, und aus diesem Grund die Fragen in den Anträgen und gegebenenfalls bei den noch geforderten Zusatzbögen bei jedem Anbieter unterschiedlich aufgebaut sind, kann man auch überhaupt NICHT pauschal beantworten, was beim Versicherer angegeben werden muss und was nicht. Es ist also immer individuell und hängt neben den Fragen des jeweiligen Versicherers auch von den persönlichen Gegebenheiten des Kunden ab.

Für viele Versicherungen kann allerdings nicht nur der Gesundheitszustand des Kunden, sondern unter Umständen auch die Vorversicherungssituation oder die Freizeitaktivitäten gegebenenfalls eine wichtige Rolle bei der Risikobeurteilung spielen. Auf diesen Umstand habe ich bereits unter dem Titel 5 wichtige aber oft vergessene Punkte beim Vertagsabschluss einer BU hingewiesen.

Man kann es nicht oft genug sagen. Fragen eines Versicherers muss man stets sorgfältig lesen, analysieren, und diese daraufhin akribisch genau beantworten. Wird eine vom Versicherer gestellte Frage nämlich nicht korrekt beantwortet, kann dies, je nach schwere des „Verschuldens“ (fahrlässig, grob fahrlässig, arglistige Täuschung), unter Umständen sogar den kompletten Verlust des Versicherungsschutzes bedeuten…auch noch Jahre nach Vertragsabschluss!

Gleichzeitig ist aber auch klar, wenn ein BU-Interessent bei den Antragsfragen z.B. zu einer Erkrankung bzw. gesundheitliche Vorgeschichte angeben muss, welche die gewünschte Gesellschaft nicht versichern möchte, kann es dort dann unter Umständen auch zu Leistungsausschlüssen und /oder Risikozuschlägen, oder vielleicht sogar zur kompletten Ablehnung des Vertrags kommen (je nach individuellem Einzelfall).

Anträge für eine BU-Versicherung mit überschaubaren, einfachen und klaren Gesundheitsfragen sind daher für viele Menschen (nicht für Alle) der einzige Weg einen Versicherungsschutz für den Fall einer BU Berufsunfähigkeit zu erhalten.